By Mortgage Broker Petru Bălan – “Merită să ne mai cumpărăm propria locuință în UK?”

By mortgage broker Petru Bălan, colaborator Cris-Media

⌛️Timp de citire: 12 minute

Dincolo de acest articol general, dl mortgage broker Petru Bălan poate să acorde o consultație completă, iar pentru detaliile de contact și programare urmați link-ul de mai jos:

Ratele dobânzilor la mortgages cele mai ridicate din ultimii 15 ani! Mai merită să ne cumpărăm propria locuință în UK?

Nota autorului

Acest articol nu reprezintă o recomandare financiară. Numai in urma consultării unui specialist o să puteți obține o recomandare profesionistă.

Importanța consultării unui specialist

Una dintre dorințele cele mai mari pe care o avem toți cei care am părăsit România este aceea de a ne cumpăra proprietatea noastra in UK. Bariere in calea acestui obiectiv au fost și vor exista în continuare.

Depinde foarte mult cât de bine informați suntem asupra criteriilor băncilor și verificărilor la care suntem supuși pentru a obține de la bancă împrumutul necesar achiziționării propriei noastre locuințe.

Ce s-a întâmplat în ultimii 15 ani?

In ultimii 15 ani, ratele dobânzilor au fost foarte avantajoase și acest aspect a dat un impuls celor care au aplicat în această perioada pentru un mortgage. Realitatea este ca in ultimele 12 luni ratele dobânzilor au crescut, ajungând în iunie 2023 să se situeze in medie intre 5%-6%, la unele bănci numite specialist lenders chiar și peste 8%.

Rata dobanzii?

Întrebarea se pune inevitabil, este creșterea ratei dobânzilor factorul decisiv care să influențeze pe cei care doresc să facă pasul să își schimbe statutul de la chiriași la proprietari? Este indicat să așteptăm să scadă ratele dobânzilor?

Consultația oferită de specialist

Fiecare situație este diferită și ceea ce funcționează pentru o familie nu se potrivește pentru alta, de aceea să dai un sfat general pentru toți nu are sens. Specialistul va oferi o recomandare numai după ce va avea toate informațiile referitoare la situația familiei dvs. și la nevoile specifice pe care le aveți.

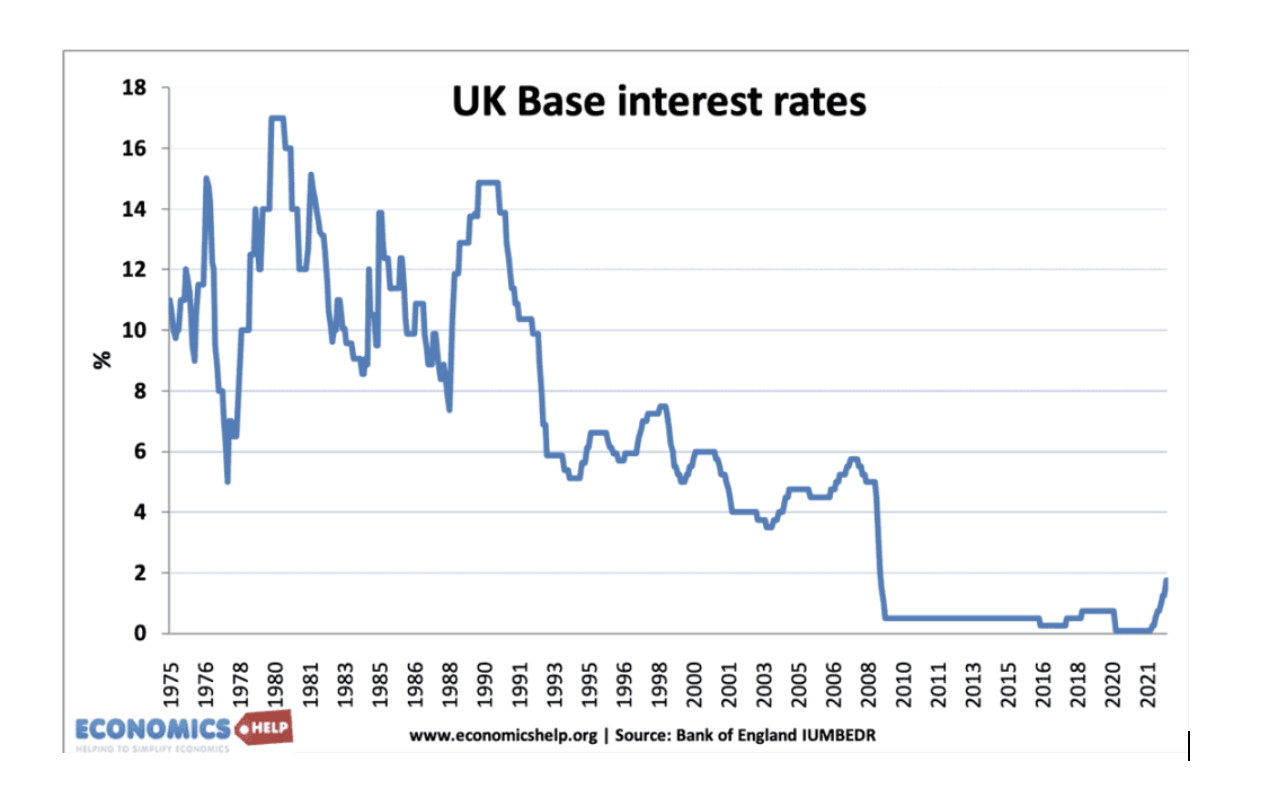

Un scurt istoric – rata dobânzii la Bank of England între anii 1975 si 2023

Imaginea de ansamblu

Pentru a avea o imagine de ansamblu și a înțelege mai bine ce se întâmplă acum cu ratele dobânzilor avem la dispoziție evoluția istorică a ratei dobânzii la Bank of England începând cu anul 1975. Băncile comerciale decid ce dobânzi să ofere clienților la mortgages în mare parte influențate de rata dobânzii la Bank of England.

Sunt și alți factori dar nu-i vom lua in considerare deoarece scopul acestui articol este de a face înțelegerea evoluției ratelor dobânzilor la mortgages și impactul asupra deciziei de cumpărare a unei proprietăți mai facilă, indiferent dacă cititorul are sau nu cunoștințe din industria financiară.

Ratele dobânzilor

In general ratele la mortgages se situează in medie intre 1%-2% peste rata dobânzii la Bank of England. Deci vom pleca de la ipoteza că peste rata dobânzii la Bank of England vom adăuga între 1%-2% și vom ajunge la dobânda medie oferită de băncile comerciale la mortgages.

Dacă ne uităm in urmă, între 1975 si 2023, dobânda la Bank of England a fost numai în intervalul 2008 si 2022 sub 2%. Între anii 1975 si 1992 rata dobânzii la Bank of England a fost între 8%-17%, apoi în intervalul 1992-2001 rata s-a situat între 4%-7.5%, iar în perioada 2003 si 2008 a fost între 3.5%-5%.

Comparație

Deci atunci când comparăm rata dobânzii la Bank of England de 4.5% din ziua scrierii acestui articol cu perioada 2008-2022 este clar că este mult mai mare, însă în același timp, în comparație cu ceilalți 34 de ani din ultimii 48 de ani, rata dobânzii este mult mai mică față de 7.5% cat era în 1998 sau extrem de mică in comparație cu 17% în 1979.

Ce concluzii putem trage văzând evoluția istorică a ratei dobânzii la Banca Centrală

Datele istorice ne ajută?

Cu ce ne ajută datele acestea istorice veți întreba cei care doriți să vă cumpărați propria locuință dar sunteți îngrijorați de creșterea ratei dobânzii. O gândire foarte corectă, pentru că totul este mai scump și trebuie să fim încrezători că ne vom permite ratele la banca, nu este de ajuns că am reușit să obținem împrumutul și am devenit proprietarii locuinței.

Modificarea prețurilor?

Ceea ce este la fel de important ca evoluția ratei dobânzilor este modificarea prețurilor la proprietăți in UK. Intr-adevăr , rata dobânzii la Bank of England era de 15% în anul 1981 dar prețul caselor era mult mai mic; cei care vor sa își cumpere o proprietate vor trebui să plătească un preț foarte ridicat comparativ cu prețul aceleași proprietăți în 1981.

Aceste informații din trecut sunt interesante dar cu ce pot ajuta pe cei care intenționează să cumpere propria locuință?

Concluzia pe care o putem trage privind în trecut este că atunci când ratele au fost ridicate această situație a durat minim 10 ani, ceea ce înseamnă că dacă se va repeta durata acestui interval, nu sunt speranțe foarte mari că ratele dobânzilor să scadă in următorii 2 ani, cel puțin nu la nivelul de 2-3%.

Putem anticipa ce evoluție vor avea ratele dobânzilor in viitor?

Dacă Artificial Intelligence ne-ar putea garanta că in următorii 2 ani dobânzile la mortgages vor scădea din nou la 2-3% cât erau in urma cu 2 ani, probabil că ar fi mai indicat să amânăm procesul cumpărării locuinței noastre.

Problema este că nimeni nu are resursele să garanteze nivelul dobânzilor în următorii 2-5 ani și nici nu putem fi siguri cum vor evolua prețurile proprietăților. Avem deja un exemplu recent, cel din timpul pandemiei, mulți așa-ziși experți au preconizat că va veni un crash imobiliar și prețurile proprietăților vor scădea cu pană la 30%. Este de ajuns să căutați pe YouTube doar câteva clipuri prezentate în 2019 cu subiectul ”property crash” ca să vă convingeți personal.

Evoluția prețurilor la chirii

O altă informație foarte utila pentru cei care doresc să înceapă procesul achiziționării locuinței proprii este evoluția chiriilor de-a lungul anilor in UK, și în special ce se întâmpla când costul unui mortgage crește. Presa este inundată de articole în care sunt prezentate situații în care chiriile au crescut extrem de mult: există pe BBC un program numit Evicted care poate fi vizionat pe BBC Iplayer, care prezintă situația disperată a unor chiriași tineri carora le-au fost crescute chiriile cu pâna la 70%.

Evoluția ratelor pe toată perioada mortgage-ului

Ce trebuie inteles clar?

Ce trebuie să înțelegem când luăm un mortgage pe 25-30 de ani este că vor fi perioade când dobânzile vor fi mai mari si perioade cu dobânzi mai mici, nu avem garanția unei rate fixe pe toată perioada mortgage-lui.

Mortgage-urile cu dobânda fixă pe toată durata împrumutului

Au existat in trecut foarte puține bănci de calibru mic care au oferit dobânda fixa pe toată perioada mortgage-ului. Însă acele oferte nu au rezistat mult pe piață, și nici nu s-au bucurat de un mare succes, foarte puțini clienți au ales de fapt o dobânda fixă pe toată perioada mortgage-ului, pentru că aceste oferte au existat in perioade când ratele dobânzilor erau destul de stabile si impresia creată sau mai bine spus speranța celor care aveau mortgages era că acele rate ale dobânzilor se vor menține sau, deși erau foarte scăzute, se vor mai reduce in următorii ani.

Cele mai populare mortgages?

Cele mai populare mortgages pe care clienții le aleg sunt mortgages cu perioade fixe de 2 si 5 ani, unele bănci oferă și pe 10 ani fix, în special când ai mai mult equity în proprietate. O schimbare a ratei dobânzilor la bănci pentru cineva care încă mai are 3 ani dobânda fixă înseamnă că rata lunară nu va fi afectată deocamdată, dar cand se termină cei 3 ani va trebui să se aleagă o nouă rată fixă (există si tracker rate cu avantajele si dezavantajele ei) și asta depinde ce rate ale dobânzilor vor fi in momentul în care se va termina perioada cu dobânda fixă.

O opțiune pe care majoritatea băncilor ne-o oferă este aceea de a efectua overpayments în această perioadă fixă. Aceste plăți extra pe lângă ratele lunare ne vor oferi două beneficii: perioada mortgage-ului se va reduce și vom plati mai puțină dobânda pe toată perioada contractului.

Costul împrumutului la bancă diferențiat pe zone in UK

In ceea ce privește costul unui mortgage, trebuie să aducem în discuție că în continuare există diferențe foarte mari între prețul proprietăților in Londra și sud-est și cel al locuințelor în zonele din partea de nord a țării. Creșterea ratelor dobânzilor nu va avea un impact la fel de mare pentru o familie care incepe cu un mortgage de £100,000 în comparație cu alta familie care cumpăra o casă similară intr-o zonă mai scumpă cu un mortgage de peste £300,000. Oricine poate foarte ușor afla folosind Google, tastezi mortgage calculator și poți introduce suma împrumutată, rata dobânzii și numărul de ani și vei afla intr-o secundă cât ar fi rata lunară la bancă dacă va crește rata dobânzii cu 1%, 2%, sau orice altă creștere.

Suport din partea băncilor pentru clienții existenți

Ce este bine să faci in perioadele mai dificile?

Încă un aspect important cu care doresc să inchei. Băncile vor încerca să ajute pe toți cei care au mortgage în perioadele mai dificile. Dacă se va ajunge vreodată intr-o dificultate financiară, cel mai bine ar fi să se contacteze banca pentru că se pot aduce schimbări la contractul de mortgage care să modifice rata cel puțin pentru o perioadă, ca să fie mai ușor de plătit. Printre aceste soluții pot fi extinderea mortgage-ului, o parte a datoriei să fie interest only, etc. Fiecare bancă are regulile proprii, de asta trebuie verificat ce condiții impun cei la care aveți deja împrumutul ca să puteți face aceste schimbări.

Ce fac băncile pentru clienți?

În general o bancă oferă mult mai mult suport în momentele mai dificile decât un landlord, deoarece băncile si bulding societies care oferă mortagages nu doresc să ajungă în poziția să fie nevoite să vândă casa ca să își recupereze împrumutul, nu este în interesul acestor instituții nici din punct de vedere financiar dar mai ales pentru imaginea băncii. Toate aceste instituții financiare care acordă mortgages au obligația să verifice, să facă calcule și să decidă acordarea împrumutului numai acelor clienți care demonstrează că au capacitatea de plată.

by Mortgage broker Petru Bălan

Dincolo de acest articol general, dl mortgage broker Petru Bălan poate sa acorde o consultație completa, iar pentru detaliile de contact și programare urmați link-ul de mai jos: